Сколько я получу, если наступит страховой случай

При страховании от несчастных случаев и болезней страховым случаем называют ситуацию, когда страховая компания должна уплатить выгодоприобретателю страховую выплату или компенсировать его расходы, например, в медучреждении. Для наглядности приведем несколько примеров страховых выплат из реальной практики.

Мужчина делал ремонт дома и сломал палец. Он был застрахован на 10 000 рублей. После окончания лечения он получил выплату в 1 000 рублей. Сама страховка обошлась мужчине в 170 рублей – именно такую сумму он оплатил компании при заключении договора.

Расчет выплаты всегда производится в процентном отношении от страховой суммы и зависит от тяжести полученной травмы. В данном случае компания оценила нанесенный ущерб в 10% от суммы договора.

- Девочка восьми лет играла на детской площадке и ударилась о качели, разбила подбородок. Накладывались швы, пострадавшая проходила лечение в процедурном кабинете. Она была застрахована на 3 000 рублей и получила выплату 90 рублей. Полис обошелся в 21 рубль.

- Женщина из-за гололеда упала и сломала руку. Перелом был сложный, со смещением, пришлось делать операцию с фиксацией спицей. Сумма, на которую она была застрахована – 8 000 рублей. В итоге женщина получила выплату 2 000 рублей (25% от страховой суммы). К слову, сам полис обошелся ей в 78 рублей: женщина страховалась в компании много лет, имела хорошую «страховую историю» и поэтому получила весомую скидку.

Читайте нас в Telegram

Читайте нас в Telegram и

первыми узнавайте о новых статьях!

Как застраховаться от критических заболеваний?

Все зависит от выбранной вами программы и условий страхования, предлагаемых страховщиком. В МетЛайф вы можете застраховаться, выбрав для себя оптимальную программу исходя из текущих задач и возможностей. В компании предложат защиту от рисков, которая подходит для вас, включая риск «критическое заболевание». Среди страховых программ вам могут подойти:

Страхование жизни от болезней и смерти – программа «Жизнь +» включает широкий спектр рисков, в том числе утрату трудоспособности, уход застрахованного из жизни, получение травм и др. Это отличный вариант, если ваша основная цель – защитить свое здоровье и оградить своих близких от неприятностей, связанных с потерей постоянного источника дохода.

Страхование от несчастных случаев и болезней – в рамках программы «Спутник жизни» вы сможете обеспечить себе и своей семье финансовую защиту при любых обстоятельствах

Программа предоставляет комплексную финансовую защиту на случай утраты трудоспособности, госпитализации и хирургического вмешательства, травмы, смерти застрахованного, диагностирования критического заболеваниф и др

Важно обратить внимание на то, что наполнение программы вы сможете выбрать с финансовым консультантом МетЛайф сами. Полис страхования от несчастных случаев действует только год с возможностью пролонгации.

Пенсионное страхование предоставляет возможность не только получить страховую защиту здоровья, но также гарантировать себе комфортную жизнь после завершения трудовой деятельности за счет создания финансовых накоплений

В зависимости от ваших целей, вы можете выбрать одну из трех программ.

«Гармония» — специальная программа, разработанная для женщин

Она предусматривает защиту от женских и других типов онкологических, сердечно-сосудистых заболеваний. В рамках программы «Гармония» вы сможете получить деньги на качественное лечение в случае диагностирования одного или даже двух критических заболеваний.

Мы все надеемся, что защита от критических заболеваний нам не понадобится. Тем не менее, мы не можем предугадать, что будет дальше, а наличие страхового полиса поможет вам гарантировать финансовую защиту и душевное спокойствие за свое будущее.

Свяжитесь с нашими финансовыми консультантами — они подробно расскажут вам о страховании от критических заболеваний в России. Заполните контактную форму и подберите свой идеальный страховой полис!

Виды страхования жизни

Доступно множество различных видов страхования жизни, отвечающих самым разным потребностям и предпочтениям.

- Срок действия – Срок действия страхования жизни длится определенное количество лет, затем заканчивается. Вы выбираете срок, когда забираете полис. Общие условия – 10, 20 или 30 лет. Лучший срок страхования жизни политика баланс допустимость с долгосрочной финансовой устойчивостью.

- Срок действия уровня – размер страховых взносов один и тот же каждый год.

- Увеличивающийся срок – страховые взносы ниже, когда вы моложе, и увеличиваются с возрастом. Это также называется « годовой возобновляемый срок ».

- Постоянно – это действует в течение всей жизни застрахованного лица, если страхователь не прекратит уплату страховых взносов или не откажется от полиса. Обычно это дороже, чем срок.

- Единый страховой взнос – в этом случае страхователь уплачивает всю премию сразу вместо ежемесячных, ежеквартальных или годовых платежей.

- Вся жизнь – Страхование всей жизни – это вид постоянного страхования жизни, в котором накапливается денежная стоимость.

- Универсальное страхование жизни – тип постоянного страхования жизни с компонентом денежной стоимости, приносящим проценты, универсальное страхование жизни имеет премии, сопоставимые с срочным страхованием жизни. В отличие от доношенных и пожизненных, страховые премии и пособие в случае смерти могут корректироваться со временем.

- Гарантированное универсальное страхование – это тип универсального страхования жизни, который не создает денежной стоимости и обычно имеет более низкие страховые взносы, чем страхование всей жизни.

- Переменное универсальное страхование – с переменным универсальным страхованием жизни держателю полиса разрешается инвестировать денежную стоимость полиса.

- Индексируемое универсальное страхование – это тип универсального страхования жизни, который позволяет держателю полиса получать фиксированную или индексируемую ставку доходности по компоненту денежной стоимости.

- Похороны или окончательные расходы – это тип постоянного страхования жизни, предусматривающий небольшое пособие в случае смерти. Несмотря на названия, бенефициары могут использовать пособие в случае смерти по своему желанию.

- Гарантированный выпуск – тип постоянного страхования жизни, доступный для людей с медицинскими проблемами, которые в противном случае сделали бы их незастрахованными, гарантированное страхование жизни не будет выплачивать пособие в случае смерти в течение первых двух лет действия полиса (если смерть не является случайной). к высокому риску страхования человека.Однако страховщик вернет страховые премии плюс проценты бенефициарам, если застрахованный умрет в течение этого периода.2

Плюсы и минусы страхования на дожитие

У страхования на дожитие масса достоинств. При дожитии застрахованный получает не только накопления, но и гарантированный инвестиционный доход (обычно не менее 5% годовых). В случае внезапной смерти все накопленные средства получат его родственники.

Плюсы страхования на дожитие:

- защита капитала от обесценивания;

- неприкосновенность денег на случай развода, конфискации;

- возможность выбора валюты страхования;

- налоговый вычет по долгосрочным договорам (от 5 лет).

Минусы страхования на дожитие:

- невыгодные условия расторжения договора;

- возможное банкротство страховщика и потеря капитала;

- большое количество исключений в выплатах.

Недостаток у страхования жизни по сути один: потеря доступа к своим деньгам на очень долгое время. Если положив деньги на депозит, вы можете забрать их в любой день либо при крупной сумме через 2-3 дня, то в случае со страхованием жизни это невозможно.

Клиенту положена только, так называемая, выкупная сумма, которая не равна перечисленной сумме денег. Например, через полгода после заключения договора она равна 75% от образовавшихся накоплений, а ближе к концу срока страхования — 98%.

Право на выкупную сумму возникает при условии, что договор действовал не менее полугода. Если обратиться за расторжением полиса раньше, то страховщик просто откажет в возврате денежных средств.

Еще один недостаток – возможное бегство компании с рынка либо ее банкротства. От таких рисков не застрахован никто, но если правильно выбрать страхового партнера, то полис на дожитие может стать весьма полезным инструментом для защиты своей семьи от возможных рисков и формирования базового капитала.

Что сегодня предлагают страховые компании?

Подыскать надёжного страховщика с по-настоящему выгодным предложением – дело непростое и не менее ответственное, чем выбор банка для открытия депозитного счета. Кстати, для тех, кто как раз ищет наиболее выгодные условия для вложения свободных средств, у меня есть статья «Как выбрать надежный банк для вкладов».

Что же касается НСЖ, то крупные страховщики предлагают своим клиентам множество всевозможных программ с различными условиями. Размеры минимальных вкладов напрямую зависят от степени надежности компании, региона, в котором заключается договор, и данных страхователя. Чтобы разобраться с ценовой политикой агентств, выстроить собственный рейтинг компаний, которым можно доверить свое будущее, предлагаю вашему вниманию следующую сравнительную таблицу.

| Страховая компания | Стоимость услуги | Размер выплаты | Особенности |

|---|---|---|---|

| Сбербанк | От 900 до 4 500 рублей | От 100 до 500 тысяч рублей, в зависимости от выбранной программы |

Программа действует 1 год, после чего ее можно продлить; За смерть в результате авиакатастрофы компания дополнительно выплачивает 1 миллион рублей; Чтобы оформить полис, нужно иметь при себе один лишь паспорт |

| Росгосстрах | Стартует с отметки в 5 тысяч рублей в год. На официальном сайте компании представлен специальный страховой калькулятор, позволяющий подобрать оптимальную программу страхования | Варьируются в пределах 500-1000 тысяч рублей |

Предлагает на выбор сразу 4 индивидуальных продукта; Застрахованное лицо должно быть не старше 70 лет; Страховой период составляет 5-40 лет |

| Ингосстрах | Стоимость зависит от выбора страхователя и рассчитывается для каждого клиента в индивидуальном порядке | Свыше 1 миллиона рублей |

Предлагает 3 варианта накопительных программ; Застрахованное лицо не должно быть старше 75 лет; Страховой период варьируется в пределах 5-35 лет |

| Альфа Страхование | От 30 тысяч рублей в год или в полгода | До 12% годовых |

Три варианта накопления; Отсутствие рассрочки на внесение обязательного платежа; Застрахованное лицо должно быть не старше 80 лет; Минимальный страховой период составляет 10 лет |

| Согаз | От 5 тысяч рублей в год | До 1 миллиона рублей |

Единая программа НСЖ; Возможность отсрочки внесения обязательного взноса; Длительность страхового периода 5-25 лет |

| РЕСО-Гарантия | От 3 тысяч рублей в год | Свыше 1 миллиона рублей |

Шесть индивидуальных программ НСЖ; Длительность страхового периода 5-30 лет |

Отдельно выделю предложение от БКС:

- инвестировать можно как в рублях, так и в долларах;

- счет пополняется раз в полгода, год либо вся сумма вносится одним платежом;

- есть 4 типа инвестиционных программ – взрослая, детская, пенсионная (на 5-30 лет) и грани здоровья. В последней помимо непосредственно инвестиций предлагается еще и комплексное медобследование, что позволяет выявить заболевания на ранней стадии;

- в течение 14 дней после заключения договора можно расторгнуть его и получить деньги обратно.

На фоне аналогов НСЖ от БКС выделяется гибкими сроками инвестирования (5-30 лет), возможность работать не только с рублями, но и с долларами, а также дополнительными сервисами. Отдельно выделю предложение health-check – фактически клиент получает медобследование высшего уровня и возможность диагностировать проблемы со здоровьем на ранней стадии, когда заболевания легче поддаются лечению.

В остальном предложение БКС на уровне остальных игроков на рынке накопительного страхования жизни.

Каким бывает страхование жизни

Перед оформлением полиса важно разобраться в видах страхования, чтобы предусмотреть все риски и гарантированно получить выплаты

Рисковое страхование

В основном при рисковом страховании выплаты поступают в случае смерти застрахованного, но сейчас существуют смешанные программы. Например, страховая будет выплачивать компенсацию и в случае, когда человек заболел или получил травму. При страховании здоровья можно выбрать страховку, которая покроет не только расходы на лечение, но и выплаты семье. Всё зависит от условий, которые выбирает клиент.

Оформляя рисковое страхование, можно выбрать срок действия страховки (от 1 года до 20 лет и более), размер взносов, размер выплаты и составить список всех возможных заболеваний и несчастных случаев.

Например, в Страховом Доме ВСК стоимость полиса страхования жизни всей семьи при сумме покрытия 100 000 рублей составляет 2 200 рублей в год. Если пересчитать, получается, что на спокойствие и защиту всей семьи вы тратите всего 183 рубля в месяц — столько же стоит плитка хорошего шоколада.

Главное в рисковом страховании — предусмотреть все варианты. Иначе страховая компания может не выплатить компенсацию, потому что происшествие не является страховым случаем.

Инвестиционное страхование

При инвестиционном страховании клиент может застраховать свою жизнь и одновременно получать доходы с инвестиций. Суть в том, что страховая компания берёт у клиента деньги и вкладывает их в инвестиции — акции, облигации и т. д.

Доходы от инвестиционного страхования не гарантированы. Бывают случаи, когда страховая компания обанкротилась и клиент получает только часть отданной суммы, а то и теряет всё полностью.

Если процент прибыли от изначальной суммы маленький, т. е. инвестиции принесли немного денег, клиент получит только часть средств от этого процента. Иногда их не хватает даже для закрытия инфляции.

Важно: при расторжении договора выдаётся только покупная сумма — процент от того, что вы отдали. И у многих страховых компаний в первый год она равна нулю, т

е. если расторгнуть договор в этот период, клиент ничего не получит.

Накопительное страхование

Накопительное страхование позволяет клиенту кроме страхования жизни получить выплаты для крупного вложения. Например, родители копят дочери на квартиру, чтобы подарить её на окончание университета. Отец заключил договор со страховой компанией сроком на 20 лет, когда дочери был 1 год. Все 20 лет он платит ежемесячные взносы, а ко дню окончания вуза родители дарят девочке сертификат на квартиру. Если вдруг с отцом что-то случится, страховая компания к указанному сроку выплатит сумму, равную стоимости сертификата.

Кроме того, человек, который заключил договор со страховой компанией, может назначить конкретного выгодоприобретателя — того, кто получит выплаты по истечении срока. Если до конца срока действия договора произошла смерть плательщика, выгодоприобретатель автоматически получает выплаты, пропуская процедуру наследования.

Добровольное пенсионное страхование

Добровольное пенсионное страхование позволяет накопить деньги к пенсии. У него есть несколько особенностей. Получать выплаты от страховой компании может как плательщик, так и другой человек, которого клиент страховой назначит выгодоприобретателем.

Можно выбрать два варианта пенсии: пожизненную или срочную. Если выбираем пожизненную пенсию, в случае смерти остаток не сгорает, а продолжает выплачиваться родственникам или тому, кого человек назначил выгодоприобретателем. Если выбираем срочную пенсию, можно указать, что выплаты будут происходить только в определённом возрасте, например с 65 до 80 лет.

Это страхование можно оформить, если вы посчитали, что пенсии от государства вам будет недостаточно. Кроме того, когда человеку в процессе выплаты взносов присваивают инвалидность I или II группы, его освобождают от уплаты взносов, и страховая ежемесячно выплачивает компенсацию. Особенности пенсионного страхования лучше уточнять в конкретной страховой компании.

Инвестиционные инструменты

Чаще всего компания вносит активы в акции, облигации, фьючерсы и опционы.

Акция — это ценная бумага акционерного общества (компания — эмитент). Те, кто купил акции, в процентном соотношении становятся совладельцами. Это позволяет получать доходы с деятельности компании, часть ее имущества, если она закрывается. Минус в том, что точный доход и его сроки неизвестны.

Облигации — это тоже вид ценных бумаг. Когда компании-эмитенту нужны средства, она выпускает долговые расписки (облигации). Покупая облигацию, люди одалживают свои средства компании в обмен на будущий доход, сроки выплаты и сумма которого прописаны заранее. Главный риск в том, что компания может обанкротиться.

Фьючерсы и опционы — это производные инструменты финансовых вложений. Иначе их называют деривативы. При покупке дериватива приобретается возможность купить активы (валюта, нефть, металлы) по фиксированной цене. Деривативы работают как страховка от изменения цены актива.

Как формируется стоимость полиса страхования

При расчете стоимости страхования жизни учитывается ряд факторов:

- Возраст. Это один из основных параметров, который учитывается при оформлении договора. Чем старше гражданин, тем выше вероятность его внезапного ухода из жизни, соответственно, тем дороже для него обойдется полис. Отсюда стоит сделать вывод – чем раньше открыт полис, тем меньше будет сумма ежегодного взноса.

- Пол. На основании статистических данных, мужчины живут гораздо меньше, чем женщины. Следовательно, страховка для мужчины обойдется несколько дороже, чем для женщины точно такого же возраста.

- Образование, уровень дохода. При оформлении страховки во многих западных фирмах данные факторы влияют на формирование стоимости страхового полиса. Образованность человека предполагает более высокую и стабильную заработную плату. В том случае страхуемый может позволить себе заботиться о своем здоровье (медицинские услуги, полноценный отдых, хорошее питание) – и скорее всего, проживет дольше. Именно поэтому его страховка будет дешевле.

- Статус курения. Если человек подвержен табакокурению, его полис будет дороже, чем у человека, который не курит вовсе. Статистика доказывает, что курящие люди больше подвержены заболеваниям, соответственно, из жизни уходят раньше. Это является причиной того, что тариф для них несколько выше. Курящими являются те лица, которые курят не только обычные сигареты, но и электронные, вэйперы и люди, употребляющие табак (жевательный/нюхательный).

- Профессиональные риски, опасные хобби. Многие профессии несут в себе определенную степень риска. От самого минимального у библиотекаря, до максимального у военных, МЧС, каскадеров и т.д. Это может в определенной степени влиять на стоимость полиса, как и наличие у страхуемого опасных для жизни хобби – к примеру, альпинизма, верховой езды.

Чем могут отличаться договоры страхования жизни

Каждая программа имеет свои отличия, учитывать которые крайне важно. Перед окончательным выбором программы и подписанием договора следует внимательно прочитать условия полиса

Расторжение договора раньше срока влечет частичную утрату взносов. А если договор расторгнут в первый год после подписания, средства вообще не будут возвращены.

Временем действия

Договор заключается на срок от 1 дня до 20 лет или пожизненно. Чем меньше срок, тем ниже ставки и меньше итоговые выплаты.

Формой страхового покрытия

Выплаты могут производиться по дожитию до определенного возраста, при несчастных случаях, болезнях, в случае смерти.

Сроком и видом страховых выплат

Выплаты бывают единоразовыми, ежемесячными в виде пенсии или пособия, только при страховых случаях, или же компания берет на себя оплату лечения, медикаментов, кредитов и т.д.

Как работает НСЖ

Часто такие программы открывают на образование детей, дополнительную пенсию после ухода с работы и т. д. Но с этой задачей справится и банковский вклад. А это более знакомый и удобный для россиян инструмент. Чем отличается от него НСЖ? Дело в том, что полис не только помогает копить, но и устраняет риски, которые наступают при смерти, потере трудоспособности страхователя. Рассмотрим подробнее, как это работает.

Механизм работы НСЖ:

Вы определяете сумму, какую хотите накопить, и срок, к которому это надо сделать.

Выбираете страховую компанию и программу, наиболее удовлетворяющую ваши ожидания.

Подписываете договор и начинаете регулярными платежами вносить взносы, определенные вашей страховой организацией. Так, год за годом, происходит накопление средств.

Страховщик инвестирует ваши средства в консервативные инвестиционные инструменты, тем самым позволяя деньгам зарабатывать.

Но помимо накопления, полис еще и защищает жизнь

Эта функция является очень важной, ведь срок действия программы от 5 до 40 лет. Вряд ли вы можете на такое длительное время быть на 100 % уверенным, что ничего плохого не случится.

Если страховой случай не наступил, то через оговоренный срок страхователь получает всю накопленную за эти годы сумму с учетом инвестиционного дохода.

Если человек уходит из жизни раньше, чем сформировал планируемый капитал, то страховщик выплачивает лицу, указанному в договоре как выгодоприобретатель, всю сумму по договору

Даже если прошло совсем немного времени, и человек успел сделать всего один взнос. Либо возможен другой вариант: страховая компания сама вносит платежи в последующие годы, пока не накопит зафиксированный в договоре капитал.

Последний пункт является ключевым отличием страхового полиса от банковского вклада. По депозиту наследник получит только сумму, накопленную к дате печального события и ни рублем больше. Есть и другие отличия, о которых тоже поговорим в статье.

Вот как иллюстрирует Сбербанк свою программу страхования.

При таком поверхностном рассмотрении выходит, что НСЖ – это отличный инструмент для создания капитала. Но это только на первый взгляд.

Раз инструмент состоит из накопления и защиты жизни, рассмотрим его с этих двух сторон:

- Ваши деньги инвестируются в безрисковые активы, которые дают совсем небольшой доход (чуть больше инфляции). Поэтому, если вы решили выбрать НСЖ в качестве инструмента для инвестирования, есть более эффективные.

- Страхование жизни. Чтобы использовать НСЖ в качестве страхового полиса и защитить себя и свою семью от неблагоприятных событий, придется вносить ежегодно приличные суммы денег. Эту функцию отлично выполняют обычные договоры страхования жизни с гораздо меньшими годовыми взносами.

Если вы читали книги по инвестированию, то наверняка видели основные этапы, которые должен пройти любой инвестор на своем пути к финансовой независимости:

- Создание финансовой подушки безопасности.

- Защита жизни и здоровья главного инвестора и кормильца семьи.

- Непосредственно само инвестирование.

Вот именно для выполнения второго требования и разработаны программы страхования. Но накопительные не выполняют этой функции на 100 %.

Совсем другое дело, если мы имеем дело не с накопительным, а с инвестиционным страхованием жизни (ИСЖ). Не стоит путать эти два понятия. ИСЖ – более привлекательный инструмент, для которого я отвела отдельный раздел в статье. К нему точно стоит присмотреться.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Еще один вопрос, который интересует клиентов страховых программ: “Что будет, если досрочно расторгнуть договор?” В этом случае вы будете иметь дело с выкупными суммами. То есть вернут вам не все деньги, а только их часть. Процент возврата зависит от условий конкретной программы и организации.

Я приведу пример страхового полиса моего мужа. У него не НСЖ, а ИСЖ, но сути это не меняет. Принцип действия одинаковый. Выкупная сумма зависит от срока страхования по договору и количества уже выплаченных годовых взносов.

Выкупная сумма в процентах от уплаченных страховых взносов

| Количество полностью оплаченных ежегодных взносов | Срок договора страхования | ||

| 10 лет | 20 лет | 30 лет | |

| 1 | 0 % | 0 % | 0 % |

| 2 – 4 | 55 % | 45 % | 35 % |

| 5 – 9 | 70 % | 65 % | 55 % |

| 10 | 95 % | 70 % | 65 % |

| 11 – 19 | 70 % | 65 % | |

| 20 | 95 % | 75 % | |

| 21 – 29 | 75 % | ||

| 30 | 95 % | ||

| После накопительного периода | 100 % |

У моего мужа заключен договор на 20 лет. Если он захочет расторгнуть его, например, через 2 года, то вернет только 45 % от вложенного капитала, через 10 лет – 70 %. Поэтому расторгать договоры страхования – себе дороже.

Что делать, если наступил страховой случай

Необязательно звонить в страховую на месте происшествия или из скорой помощи. Срок, когда нужно предупредить страховщика, указан в договоре или в памятке для клиента, но обычно составляет не менее 3 дней с момента происшествия. Исключение — если застрахованный находится за рубежом: путешественник должен как можно скорее позвонить в компанию-ассистанс при наступлении страхового случая.

Сохраняем все документы из больницы— они должны быть с печатями и на официальном бланке. Собираем и чеки, и выписки из анамнеза, и заключения врачей, и даже переводной эпикриз, если человека перевозили в другое отделение. Чем больше подтверждений лечения будет, тем лучше. Некоторые страховые компании могут попросить фото травмы при первичном звонке, так что на всякий случай советуем сразу же его сделать.

Если застрахованный умер, нужна справка о смерти и его история болезни. Кроме этого страховая компания может запросить дополнительные документы в зависимости от того, где была получена травма или умер человек. Например, если застрахованный стал инвалидом вне работы, достаточно принести медкарту и акт освидетельствования медико-социальной экспертизы, а если травма получена на производстве, потребуется акт расследования с места работы.

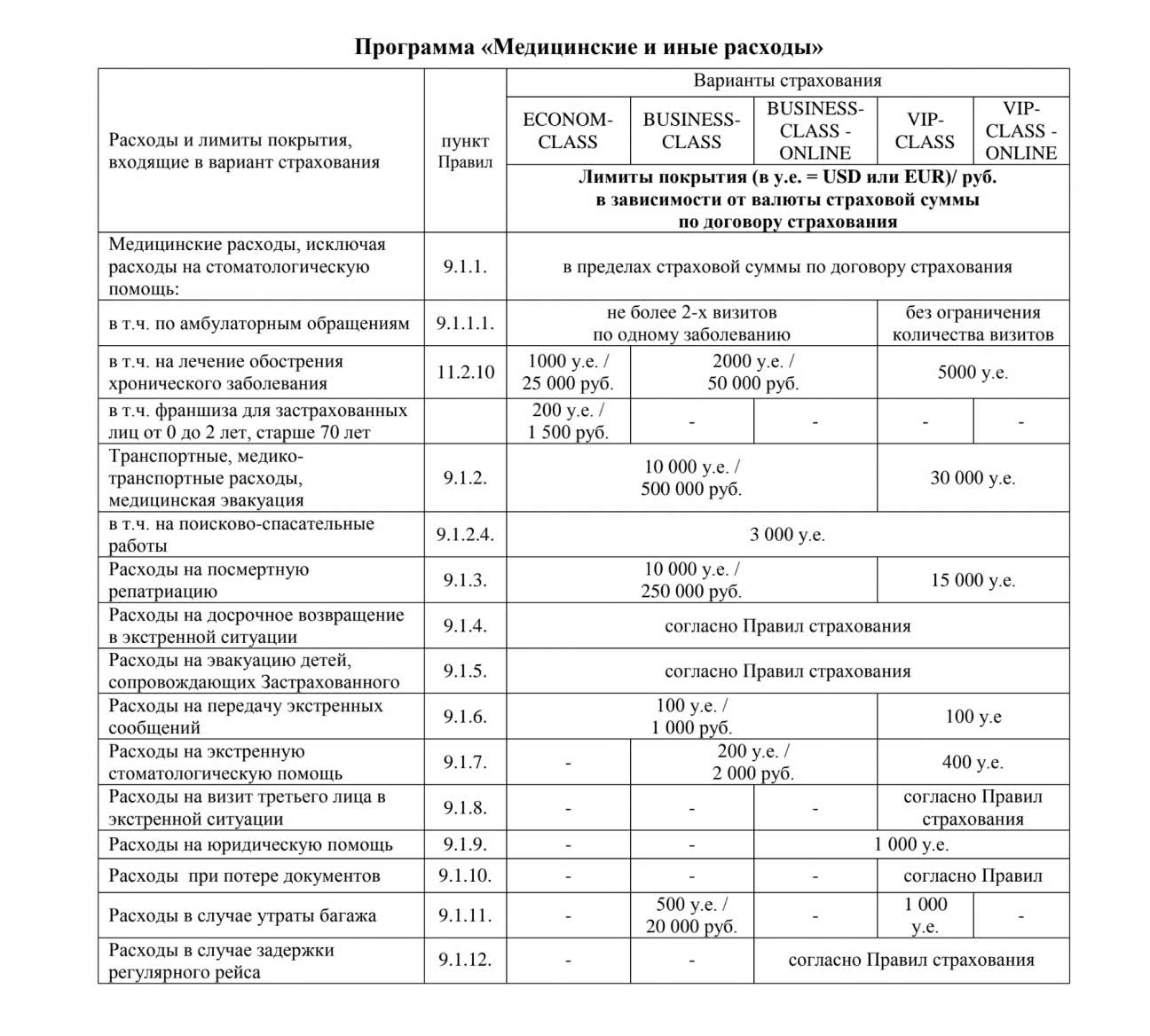

Приложение к Правилам страхования медицинских и иных непредвиденных расходов лиц, выезжающих с места постоянного проживания, в Страховом Доме ВСК

Важные нюансы использования ИСЖ

Любой полис страхования может иметь как плюсы, так и минусы. Сперва рассмотрим позитивные факторы использования ИСЖ.

Вложенные в ИСЖ средства нельзя ни взыскать, ни арестовать, ни поделить при разводе. Полис страхования имеет особый статус, даже если он инвестиционный.

Не нужно платить подоходный налог НДФЛ по страховым случаям, и при получении инвестиций (за исключением ситуации, когда превышена ключевая ставка ЦБ РФ.

Существует социальный налоговый вычет по ИСЖ, срок которых больше 5 лет. Достаточно подать заявление в ФНС. Но если договор расторгнуть раньше — страховая удержит этот вычет для налоговой.

Владелец может указать любого человека как получателя выплаты. Если произойдет страховой случай (например, смерть плательщика), средства могут получить не только наследники, в сроки, установленные договором.

Низкий порог вхождения, в среднем по рынку — от 100 тысяч рублей.

К негативным факторам стоит отнести следующие:

ИСЖ и средства по нему не входят в систему страхования вкладов. Если банк лишится лицензии, сумму до 1,4 миллиона рублей вернут. А по ИСЖ возврата не будет.

Никто не гарантирует дополнительный доход. Доходность половины полисов ИСЖ за 2017 год не превысила 2%.

Расторгнуть договор заранее без финансовых потерь практически невозможно. Банковский депозит в этом плане проще — теряются только проценты.