Оглавление статьи

Госпошлина за регистрацию в 2021 году сделки договора дарения

Итак, читателям интересно, в каком объеме сбор при дарении земли, квартиры, другого вида недвижимости, изымается в России. Какие государственные услуги, и в каких размерах нужно погасить, чтоб переоформить дар. Ниже рассмотрим перечень трат, которые возникают при самостоятельном оформлении, без привлечения нотариуса:

- государственный сбор за регистрацию факта дарения (сделки) дачи, участка, квартиры;

- пошлина за переход прав.

Оплачивать вышеперечисленные расходы нужно по месту нахождения объекта. Налоговым кодексом предусмотрены разные тарифы за одну и ту же процедуру для гражданина и компании. Юридические лица всегда платят дороже. Тарифы утверждают на федеральном уровне, что делает их актуальными для всех субъектов Федерации.

При оформлении прав по дарственной на квартиру, на нового собственника предусмотрена палата в таких размерах:

- 2 тыс. руб. – для граждан;

- 22 тыс. руб. для учреждений.

За выдачу нового свидетельства придется заплатить:

- 350 руб. – для физлиц;

- 1000 руб. – для компаний.

Важная особенность дарения доли из объекта, что находится в совместном владении – получение согласия других владельцев на сделку. Если речь идет о части имущества несовершеннолетнего лица, то потребуется согласие его родителей/усыновителей/опекунов.

Нотариальный сбор за удостоверение договора дарения

За удостоверение, оказанное клиенту, в нотариальной конторе предусмотрена плата. Только после предоставления квитанции может быть оказана нотариальная услуга. Перечень проводимых операций и тарифы, единые для всех нотариусов страны, предусмотрены в законе о нотариате.

Закон не устанавливает фиксированного размера платы за нотариальное удостоверение. При этом определяет процентный показатель, по которому производится расчет. Сумму насчитывают исходя из стоимости объекта. Она составляет 0.5 % от цены.

Для определения размера платежа могут учесть стоимость:

- кадастровую, получить ее можно в ЕГРН;

- инвентаризационную, это оценка из БТИ;

- обще рыночную цену, устанавливается независимым экспертом.

Стоимость услуг оценочных компаний оплачивается дополнительно. За них придется отдать 2500-5000 тысяч рублей, зависит от тарифов оценщика и типа недвижимости. Элитная недвижимость оценивается по максимальной планке.

Сумма за дарственную не может быть ниже 300 и выше 20 000 рублей.

Налог за госуслуги по земельному участку

В пределах семьи может осуществляться дарение земельного участка родственнику, предусмотрена ли уплата госсбора? И почему речь заходит об участке, если мы говорим о дарении жилых объектов? Поговорим об этом подробней.

За переоформление дома + земельного участка в рамках процедуры дарения налог платится за такие процедуры:

- регистрация соглашения по договору дарения;

- внесение изменений в ЕГРП по земле;

- изменение данных по новому собственнику в ЕГРП на квартиру (дом).

Тарифы за регистрацию земли:

- 350 рублей – для физлиц;

- 1000 рублей – для предприятий.

За регистрацию договора придется заплатить:

- 200 рублей – гражданам;

- 600 рублей – предприятиям.

Одной важной особенностью дарственной на землю, которая распределяется между несколькими одариваемыми лицами, это необходимость четкого распределения долей. Договор будет никчемным ввиду отсутствия этого параметра

К чему приведет дарение

Недвижимость обычно дарят в кругу семьи близким родственникам. При этом сделка – это не просто формальная «перезапись» жилья на другого человека. В результате подписания дарственной возникнет ряд существенных последствий, о которых нужно помнить дарителю и одаряемому.

Права нового собственника

Новый владелец квартиры по документам получает полный спектр прав собственника. Он может по своему усмотрению пользоваться квартирой: проживать в ней самостоятельно, сдавать в аренду, в безвозмездное пользование, закладывать в счет обеспечения по кредитам, продавать дальше, дарить, завещать и иным образом поступать с жильем.

При этом спрашивать разрешения у бывшего владельца ему не требуется независимо от наличия родственных связей.

К правам добавятся стандартные обязанности собственника:

- оплачивать коммунальные услуги и содержание общего имущества МКД;

- оплачивать ежегодно налоги на квартиру;

- пользоваться квартирой в соответствии с назначением.

Срок действия дарственной

Можно подписать договор дарения, но не регистрировать переход права собственности. Поскольку срока действия у договора дарения нет, отнести его на регистрацию можно в любой момент. Но если даритель в браке — скорее всего, придется обновить согласие супруга. ст. 578 ГК РФ

Пока переход права собственности не зарегистрирован, собственником будет оставаться даритель. Соответственно, он же несет все расходы на содержание имущества и платит налог за имущество. Как только право собственности переходит к одаряемому — обязанности по содержанию и налогам тоже переходят к нему.

Даритель вправе в будущем расторгнуть договор через суд в случае, если жизненные обстоятельства изменились настолько, что если бы он знал заранее, то не принимал бы решение дарить жилье. Например, человек был богат, подарил квартиру, заболел и ему понадобились деньги. Также отменить дарение можно по части 1 статьи 578 ГК, если одаряемый совершил покушение на жизнь дарителя или членов его семьи.

Можно ли оспорить дарственную и каким образом

Оспорить дарение можно. В первую очередь это касается супругов, когда один, например, подарил квартиру без ведома другого. Но такое случается редко. Как правило, государственные регистраторы не принимают документы, если нет нотариального согласия супруга на дарение.

Оспорить дарение можно. В первую очередь это касается супругов, когда один, например, подарил квартиру без ведома другого. Но такое случается редко. Как правило, государственные регистраторы не принимают документы, если нет нотариального согласия супруга на дарение.

В любом случае оспорить дарение можно только в суде и только в пределах срока исковой давности — от одного до трех лет в зависимости от оснований оспаривания. С этим все сложно и без юристов тут не обойтись. Статья 181 ГК РФ.- срок исковой давности 3 года.

Сделку могут оспорить арбитражные управляющие по делам о банкротстве физического лица и судебные приставы, если у дарителя есть долги по судебным решениям, которые могли быть закрыты подаренной недвижимостью. ст. 61.2 закона о несостоятельности

Пожизненное проживание в квартире

Практика заключения сделок дарения квартиры с пожизненным проживанием противоречива по следующим причинам:

- Росреестр может принять дарственную с таким условием за ренту, которую обязательно удостоверять у нотариуса.

- Чиновники могут расценить данное право как встречное предоставление от одаряемого.

В любом из этих случаев в регистрации прав откажут. Если право пожизненного проживания критично для дарителя, рекомендуется воспользоваться договором ренты.

Дарственная на квартиру: плюсы и минусы

Договор дарения имеет свои преимущества и недостатки, поэтому перед тем как решиться на заключение подобной сделки стоит все внимательно проанализировать и взвесить.

Дарственная на квартиру представляет собой наиболее простой и выгодный способ передачи права собственности на недвижимость в пользу другого лица. Именно это является ее ключевым преимуществом.

Дарственная на квартиру, плюсы оформления

В числе других достоинств оформления дарственной отметим:

- Дарственная освобождает ближайших родственников от дополнительных расходов, которые связаны с оформлением наследства. При передаче имущества по наследству родственники должны будут заплатить 0,3% от цены квартиру нотариусу, а также оплатить технически-правовые услуги. В случае с дарственной, родственники освобождаются от платы за приобретаемое имущество.

- Освобождение от налогообложения для ближайших родственников. Этот пункт имеет весьма большое значение, так как НДФЛ при передаче/продаже квартиры может достигать несколько сотен тысяч рублей.

- Дарственную легко оформить: документ не требует нотариального заверения, а предполагает только подачу установленного пакета документов в Росреестр.

- Адресность договора дарения. Это пункт особенно важен для супругов, которые планируют разводиться. Квартира, полученная по дарственной, не относится к совместно нажитому имуществу, т.к. получена на безвозмездной основе. Это означает, что такое имущество не подлежит разделу при разводе.

- Она позволяет обойти некоторые законодательные ограничения. Так, она позволяет передать долю в недвижимости даже без согласия других собственников. Это особенно актуально, если другие собственники препятствуют оформлению договора купли-продажи.

- Скорость переоформления прав собственности. По дарственной квартиру можно передать предельно быстро, что особенно актуально в случае тяжелой болезни дарителя или его намерений уехать за границу.

- Даритель в любом случае не платит налог: налоговое бремя перекладывается на одаряемого. При оформлении сделки купли-продажи налог вынужден был бы платить именно продавец.

Минусы дарственной квартиру

Не лишена дарственная и недостатков. Можно выделить следующие минусы дарственной квартиру, в их числе:

- Дарственную можно оспорить, в этом ее отличие от договора купли-продажи. Причем сделать это могут не только участники сделки, но и третьи лица (обычно недовольные родственники). Хотя и редко, но дарственную могут признать недействительной по следующим причинам: если сделку оформил социально незащищенный родственник, ухудшив тем самым свои жилищные условия; дарственную написал престарелый родственник или имеющий психические нарушения; сделка оформлена под влиянием шантажа или давления на дарителя.

- Налогообложение сделки между посторонними лицами и дальними родственниками. Получатель квартиры оплачивает в бюджет 13% от ее стоимости, что весьма ощутимая сумма. Поэтому стороны зачастую предпочитают оформить мнимые сделки купли-продажи, при которых даритель платит НДФЛ с суммы продажи свыше 1 млн.руб. (именно таков сегодня размер имущественного вычета).

- Даритель не может указать особые условия передаваемого в дар имущества. Дарственная признается безусловной сделкой и при ее заключении все права на квартиру переходят к получателю. Он может продать ее, сдавать в аренду или передарить по своему усмотрению.

Таким образом, договор дарения приобрел широкую распространенность среди сделок, предполагающих передачу прав собственности на недвижимость в пользу другого лица. Это обусловлено присущими ей преимуществами. Наиболее популярной является дарственная на квартиру между близкими родственниками, плюсы оформления такого договора для них очевидны. Остальные категории предпочитают оформлять договора купли-продажи, а не передавать квартиру по дарственной, что обусловлено невыгодным налогообложением для них.

Видео: Плюсы и минусы оформления договора дарения в сравнении с завещанием.

Кто оплачивает пошлину

Оплата осуществляется заявителем, который перечисляет деньги на счет отделения Росреестра. На деле, стороны сами договариваются о том, кто будет платить

Для государства важно, чтобы его услуга была оплачена, но кем из участников дарения – не принципиально

Закон устанавливает обязательность уплаты госпошлины на дарственную на квартиру. Это общее правило, из которого существуют исключения. Они выражаются в том, что от пошлины освобождаются органы, относящиеся к местному самоуправлению, субъекты федерации, а также лица, признанные малоимущими. Этот статус официально подтвержден соответствующими документами.

Справка! Факт взимания государственной пошлины установлен ст. 11, 122-ФЗ. Там же оговорено, за что берутся деньги с населения: за совершение регистрационных действий уполномоченными органами. Размер сбора определяется НК РФ. Квитанцию об уплате сбора предоставлять не обязательно, но по личной инициативе заявитель может это сделать. Информацию об оплате услуги должностное лицо Росреестра увидит из БД ГИС ГМП. Эти данные будут предоставлены, так как государственный сбор оплачивается заранее, до передачи документов на регистрацию.

Способы осуществления оплаты

Реквизиты позволяющие оплатить государственную пошлину, находятся в свободном доступе на официальном сайте Росреестра.

Оплата госпошлины при оформлении сделок с дарением осуществляется следующими способами:

- С помощью отделений Сбербанка. Преимуществом такого способа является, то, что там представлены реквизиты необходимые для оплаты, а также есть примеры заполнения бланков по оплате.

- В отделениях Российской почты, также имеются образцы и реквизиты.

- Когда средством осуществления оплаты госпошлины избирается платежный терминал, то критерием выбора должна стать его способность выдавать квитанции.

Это необходимо уточнить перед совершением платежа, а также подготовить предусмотрительно записанные из сайта Росреестра реквизитов для оплаты.

- У многих крупных банков, в том числе у Сбербанка (Сбербанк онлайн) имеется система интернет-сервисов. Преимущество таких сервисов: оперативность, возможность произвести оплату на месте, не выходя из дома.

- Денежный перевод с помощью банковской карты.

При оплате платежным терминалом, а также способом перевода денежных средств посредством банковской карты необходимо будет уплатить комиссию за проведенную операцию.

- Единый портал услуг также совершить платеж, а при оплате распечатать квитанцию. Для этого нужно последовательно сделать следующее:

- уточнить техническую возможность проведения операции в проживаемом регионе;

- произвести регистрацию на портале;

- открыть вкладку «платежи»;

- избрать оплату бюджетных платежей и пошлин;

- указать наименование учреждения получателя.

Оплата госпошлины при регистрации в МФЦ

Под многофункциональным центром (МФЦ) понимается механизм, позволяющий эффективно осуществлять взаимодействие государственных органов и исполнительной и власти и граждан.

Недостатком здесь являются очереди, и чтобы их избежать необходимо заранее, предварительно зарегистрировавшись на портале государственных услуг.

В самом МФЦ перед подачей документов на регистрацию договора дарения и можно оплатить госпошлину с помощью платежных терминалов размещенных там же.

За платеж будет взиматься комиссия в пределах 10%. Реквизиты для оплаты госпошлины должны размещаться на информационном табло, также можно получить консультацию касательного данного вопроса у сотрудника, занимающегося приемом документов на регистрацию.

Инструкция: На экране платежного терминала нужно нажать иконку «Государственные платежи МФЦ». Выбрать «Росреестр», а следом нажать на «Государственная пошлина за государственную регистрацию», и ввести необходимую для уплаты госпошлины сумму. После вписать фамилию, имя, отчество и адрес одаряемого. Далее нажать на значок «Оплатить».

Платежный терминал не выдает сдачу в натуральном виде, не использует при приеме денег монеты и принимает не все купюры.

Размер подаваемой в терминал суммы должен быть рассчитан с установленной комиссией. Сдача может быть получена в электронном виде и быть засчитана, например, как оплата за телефон.

Преимущества и недостатки

Прежде чем составить дарственную на квартиру на кого-то их своих родственников, необходимо ознакомиться с основными плюсами и минусами заключения данного договора.

Так, к “плюсам” дарственной можно отнести следующие пункты:

- Неизменность. После того, как дарственная будет составлена, заверена и зарегистрирована, оспорить её становится почти невозможно. В первую очередь это является преимуществом для одаряемого, который может не бояться, что даритель изменит своё решение и перепишет дарственную на другое лицо;

- Простота оформления. Структурно дарственная не имеет установленного образца и может составлять в свободной форме с соблюдением некоторых нюансах (о них читайте в последующих разделах);

- Скорость перехода права собственности. Одаряемый получает право собственности на квартиру сразу после регистрации дарственной и получения соответствующего свидетельства в государственном регистрационном органе;

- Защита от посягательств третьих лиц. Получив квартиру в дар, одаряемый получает абсолютное право собственности на неё, которое никто не вправе оспорить. Так, например, при разводе, один из супругов не вправе требовать от другого (одаряемого) раздела подаренной квартиры пополам на основании СК РФ, так как законодательно она принадлежит только одаряемому;

- Освобождение от налогообложение. Данный пункт актуален в том случае, если дарственная оформляется между близки родственниками (супругами, детьми, родителями). Остальным родственникам (второй, третьей и последующих очередей) уплаты налога при получении квартиры в дар избежать не удастся;

О том, как оформить дарственную между родственниками первой и второй очереди читайте здесь.

Возможность самостоятельного оформления (без нотариального заверения). Актуальна в случаях, если даритель является единственным собственником квартиры, которую он хочет передать в дар другому лицу. В этом случае он может подать необходимый перечень документов для дарственной в Росреестр без предварительного обращения к нотариальному специалисту;

Однако, несмотря на кажущееся обилие “плюсов” оформление дарственной имеет и негативные стороны. Так, к “минусам” составления данного документа можно отнести следующие пункты:

- Невозможность изменения, что, в первую очередь, станет недостатком для самого дарителя. По прошествии времени даритель может изменить своё решение относительно одаряемого (после ссоры или каких-то других судьбоносных событий) и решить передать квартиру другому лицу, однако, зарегистрировав договор такой возможности у него уже не будет. Оспорить договор дарения крайне сложно (о случаях, в которых это возможно, читайте в последующих разделах);

- Необходимость уплачивать налог при получении квартиры в дар. Относится к случаям, когда одаряемым становится не близкий родственник (супруг, ребенок, родитель), а другое лицо (дальний родственник, друг, коллега и др.);

- Необходимость нотариального сопровождения. Распространяется на случаи, когда даритель является не единственным собственником объекта дарения. Так, если объект недвижимости находится в собственности двух и более лиц, при составлении договора в обязательном порядке должен присутствовать нотариус, который в данном случае выступает посредником и свидетелем заключаемой сделки и в случае, если её будут оспаривать, сможет дать необходимые для судебного разбирательства показания;

Как видно из приведенных списков, оформление дарственной на квартиру имеет больше плюсов, чем минусов и потому считается предпочтительнее составления других альтернативных договоров (например, завещания).

О способах оформления дарственной читайте в следующем разделе.

https://youtube.com/watch?v=QEGlTF4WliQ

Размер госпошлины при оформлении дарения на квартиру

По действующему законодательству размер государственной пошлины при регистрации договора дарения составляет:

- 2000 руб. – физических лиц;

- 20 000 руб. – юридических лиц.

Нотариальные услуги оплачивают отдельно. Ниже рассмотрены особенности обоих вариантов.

При регистрации в Росреестре

Стоимость госрегистрации определена фиксированной суммой 2000 р. Сотрудники госоргана проверяют:

- формальное соответствие предоставленных документов;

- долговые и иные обременения;

- судебные ограничения;

- запреты на распоряжение имуществом несовершеннолетних детей и третьих лиц.

При отсутствии проблем изменяют записи в «Росреестре». В дальнейшем сведения о новом собственнике можно получить в дистанционном режиме с помощью интернета или при личном обращении в местное отделение организации.

Если заявителей несколько, госпошлина делится между ними пропорционально. Как и в общем случае ничего не платит человек, имеющий статус малоимущего лица. Его часть распределяется между остальными дарителями.

При нотариальном оформлении

Составление дарственной нотариусом по состоянию на 2019 г. стоит от 2,5 – 12 тыс. руб. Значение имеет не только уровень цен в определенном регионе. Увеличивает затраты выезд по адресу заказчика либо учет нестандартных условий при составлении документов.

Непосредственно за передачу договора дарения в «Росреестр» нотариус не может брать оплату (ФЗ № 338 от 03.08.2018). Более того, при электронном документообороте действительна скидка 600 р. Если применить соответствующую методику вместо 2000 р. придется заплатить 1400 р.

Нотариальное заверение договора при дарении близкому родственнику стоит не менее 3 тыс. р. с добавлением переменной части 0,2% от кадастровой стоимости (КС) недвижимости. Тарифы изменяются при КС>10 млн руб. – 23 тыс. руб. и 0,1% соответственно. Максимум – 50 тыс. руб.

Оформление имущества в дар третьему лицу:

- КС<1 млн р. – 3 тыс. р., 0,4%;

- 1<КС<10 млн р. – 7 тыс. р., 0,2%;

- КС>10 млн р. – 25 тыс. р., 0,1%;

- максимум – 100 тыс. р.

Стоимость оформления договора дарения

В какую сумму обойдется оформление договора дарения, зависит от того, каким образом его оформлять.

Закон не дает четких предписаний по поводу оформлять сделку самостоятельно или обращаться в нотариальную контору.

Для самостоятельного решения вопроса необходимо оплатить госпошлину и переоформить свидетельство о государственной регистрации права на недвижимое имущество.

Стоимость госпошлины за регистрацию договора дарения

При регистрации договора на недвижимое имущество госпошлина уплачивается непосредственно за регистрационные действия:

- За регистрацию договора дарения как сделки;

- За регистрацию перехода права собственности на имущество.

Оплата госпошлины за договор дарения производится по месту совершения регистрации данного договора.

Размер госпошлины зависит от разновидности юридического события.

Налоговым кодексом Российской Федерации (НК РФ) закреплены такие ставки за государственную регистрацию прав:

- для физических лиц – 2000 рублей;

- для организаций – 22000 рублей.

Стоимость переоформления и повторной выдачи правообладателям свидетельство на собственность в 2021 году составляет:

- для физических лиц – 350 рублей;

- для организаций – 1000 рублей.

Закон позволяет также заключать договор дарения не на все недвижимое имущество, а на его часть. В этом случае одаряемый заплатит государственную пошлину в зависимости от получаемой доли имущества.

В ст. 576 ГК РФ описана основная отличительная черта таких сделок – обязательное получение письменного согласия остальных владельцев имущества на такой договор. Необходимо учитывать, что даже если один из совладельцев квартиры – ребенок, не достигший совершеннолетия, то согласие нужно получить у родителей или его опекуна.

За государственную регистрацию доли в праве общей собственности на общее недвижимое имущество в многоквартирном доме НК РВ предусматривает оплату в сумме 200 рублей.

Стоимость госпошлины за дарственную на квартиру, оформленную нотариально

Оплата госпошлины за нотариальное удостоверение договора дарения зависит напрямую от цены квартиры

. Для определения оценочной стоимости обращаются в БТИ.

Поэтому прямо ответить на вопрос, сколько стоит госпошлина на дарственную, оформленную в нотариальной конторе крайне сложно

Берите во внимание минимальный и максимальный порог сумм госпошлины

Госпошлина при дарении земельного участка

Порядок оформления договора дарения земельного участка идентичен.

Необходимо учитывать, что если на земельном участке находится жилой дом, то не допускается отчуждение этих объектов недвижимости по отдельности, если они принадлежат одному лицу.

Что это означает? Если дом расположен на земельном участке, то одариваемое лицо должно получить два отдельных правоустанавливающих документа.

В этом случае совершается три регистрационных действия, за которые вносится госпошлина:

- За регистрацию сделки (договора дарения);

- За внесение изменений в Единый государственный реестр прав на земельный участок;

- За внесение изменений в Единый государственный реестр прав на жилой дом.

Для удостоверения права собственности на земельный участок необходимо будет внести оплату в размере 350 рублей.

Оплата за внесение изменений на участок земли:

- для физических лиц — 350 рублей;

- для предприятий – 1000 рублей.

За внесение изменений на основании договора:

- для физических лиц — 200 рублей;

- для предприятий – 600 рублей.

Производить оплату необходимо разными квитанциями, так как для каждого вида регистрационных действий предусмотрен свой счет.

Что касается вопроса уплаты налога с доходов физических лиц (НДФЛ), то налог не взимается, если стороны сделки являются родственниками (согласно ст. 217 НК РФ).

В случае отсутствия родственных связей, необходимо оплачивать налог в размере 13% от стоимости имущества.

Как оплатить пошлину за дарение квартиры

Следует помнить о том, что подписанная дарственная не завершает сделку. Вплоть до появления записи о новом владельце в ЕГРН собственником квартиры остается даритель.

По стандартной схеме регистрацию дарения выполняют следующим образом:

- утверждают действия сторон, условия соглашения;

- составляют сопроводительные документы;

- оплачивают госпошлину удобным способом (варианты рассмотрены ниже);

- передают в отделение «Росреестра» заявление, ДД, копию подтверждения платежа.

Максимальный срок изменения записей:

- 7 суток – обычным способом;

- 3 суток – с нотариальным заверением.

Срок увеличивается при оформлении через МФЦ, с применением почтовых отправлений. Если документы передает посредник, необходимо заранее подготовить доверенность.

Передавать подтверждающую оплату пошлины квитанцию вместе с заявлением не обязательно. Местные регистрационные органы не вправе изменять по собственному усмотрению этот и другие пункты федеральных нормативов. Но при задержках с переводом квитанция из банка или чек помогут продлить срок ожидания, который по действующим правилам составляет 10 дней.

Оплата госпошлины юридическим лицом допустима только в безналичной форме.

При обнаружении ошибок, препятствующих зачислению денег «Росреестр» вправе:

- предложить заявителю сделать правильное перечисление;

- вернуть документы с письменным объяснением причины отказа в регистрации.

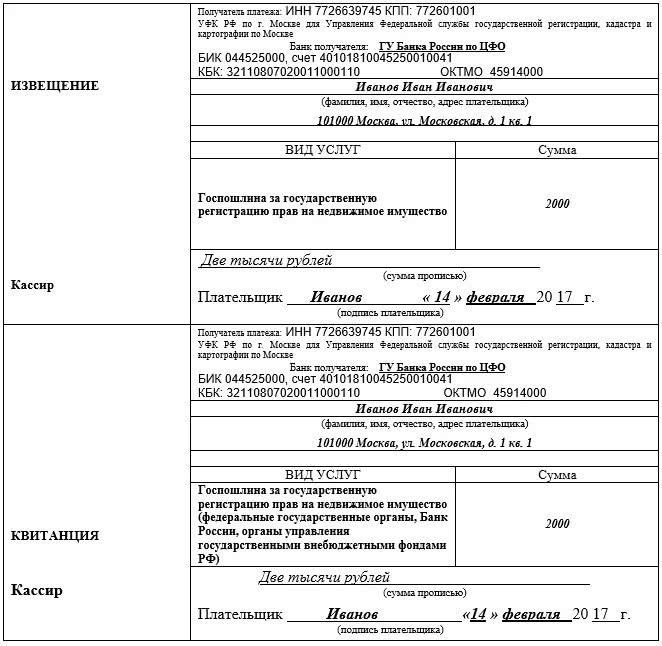

Квитанция на оплату госпошлины

Образец квитанции для заполнения можно скачать ниже или с официального сайта «Росреестра». Стандартный бланк содержит следующие данные:

- наименование и другие идентификационные данные получателя;

- сведения о расчетном счете для перечисления госпошлины;

- ФИО, адрес места жительства плательщика;

- вид услуги (регистрация прав на недвижимость);

- сумма цифрами и прописью;

- подпись с датой заполнения.

Корешок с отметками кассира (печатью контрольных записей фискального аппарата) возвращают плательщику.

Для передачи в органы госрегистрации достаточно копии. Оригинал оставляют, чтобы подтвердить выполненный расчет в пользу госбюджета при необходимости.

Реквизиты для оплаты пошлины

Для всех операций по госрегистрации нового собственника пошлину перечисляют с применением кода стандартизированного классификатора в зависимости от места обращения:

- МФЦ – 32110807020018000110;

- «Росреестр» – 32110807020011000110.

Детальные реквизиты отображаются после перехода на официальную страницу соответствующего отделения Росреестра:

- наименование получателя выполняемого платежа;

- ИНН, КПП;

- название банка;

- БИК, ОКТМО.

Где можно оплатить пошлину

Оплачивают госпошлину с применением следующих способов:

- в отделении МФЦ («Росреестра»);

- на сайтах МФЦ и Росреестра;

- непосредственно в банке либо с помощью удаленного доступа к счету (онлайн-банк);

- в салонах «Евросети», через иные посреднические предприятия.

В зависимости от метода оплату выполняют:

- наличными купюрами;

- электронными деньгами;

- средствами на счете в банке (оператора мобильной связи).

Можно ли вместо кадастровой стоимости указать другую?

Да, согласно п. 5 ст.

333.25 НК РФ дарители и одаряемые вправе САМИ выбрать какую стоимость брать как сумму сделки — кадастровую, инвентаризационную или оценочную (рыночную). Инвентаризационная стоимость почти всегда меньше кадастровой и рыночной, получается и платить за удостоверение договора придется меньше.

Но подвох в том, что для этого нотариусу придется предоставить справки по каждой стоимости. Кадастровую стоимость нотариус узнает сам, справка об инвентаризационной стоимости берется бесплатно в БТИ, но вот оценочную (рыночную) стоимость определяют только оценочные компании и услуга эта как раз платная (п.

8 ст. 333.25 НК РФ).

Стоимость оценки в каждом регионе разные – от 4 т.р.

Степень родства при налогообложении по договору дарения

Получить квартиру в подарок очень приятно, но, увы, иногда это влечет за собой ощутимую выплату налогов.

Получить квартиру в подарок очень приятно, но, увы, иногда это влечет за собой ощутимую выплату налогов.

Оформляя договор дарения квартиры между близкими родственниками или любого другого имущества, руководствуются нормами Гражданского и Налогового кодекса. Связано это с тем, что в зависимости от степени имеющегося родства (его отсутствии) выгодоприобретатель может освобождаться от уплаты НДФЛ.

Налог при дарении недвижимости близкому родственнику в действительности состоит из нескольких самостоятельных сборов:

- НДФЛ (налога на доходы физлиц), уплачиваемого как процент от стоимости полученных в дар активов;

- госпошлины за нотариальное удостоверение дарения недвижимых активов между родственниками, уплачиваемой в процентном отношении от их стоимости;

- госпошлина за проведение госрегистрации, размер которой зависит от типа имущества, но не зависит от его стоимости.

Все остальные в зависимости от своего статуса обязаны уплатить НДФЛ в следующем размере:

- резиденты – 13% от оценочной стоимости подарка;

- нерезиденты – 30%.

Размер взноса напрямую зависит от степени родственных отношений в семье:

Очередность наследования Размер пошлины при оформлении сделки

- Наследники первой очереди 0,3% от оценочной стоимости передаваемой по дарственной собственности, но не более 100 тыс. рублей

- Наследники второй очереди 0,3% от оценочной стоимости собственности, но не более 100 тыс. рублей

- Прочие наследники 0,6% от стоимости собственности, но не более 1 млн рублей

Срок уплаты налогов

В случае, если человек, которому дарят жилплощадь, согласен на выплату 13%, он должен до 30 апреля следующего года подать налоговую декларацию по форме 3-НДФЛ и указать, какой доход получил. Налоговая сама высчитает кадастровую стоимость квартиры и скажет, какую сумму нужно заплатить.